Se você já foi a Roma, ou assistiu ao homônimo filme de Fellini, sabe que o trânsito da capital italiana é mundialmente conhecido como um dos mais malucos do mundo.

Diz o meu pai que, na primeira vez que esteve lá, após o motorista furar o terceiro sinal vermelho, ele resolveu perguntar:

— “Você não vai parar não?”

— “Signore, il semaforo… è solo un consiglio!” (Senhor, o sinal de trânsito é apenas um conselho!)

Se você acompanha este newsletter há um tempo, já leu essa história antes, mas não pude deixar de retomar o assunto.

Acontece que, com enorme frequência e por longos períodos, os preços em bolsa parecem refletir expectativas mais próximas de uma cena de alucinação felliniana do que um roteiro verossímil.

Em tempos de stress isso fica ainda mais evidente. Basta, por exemplo, um grande banco precisar vender posições, no desespero de não quebrar, para derrubar o preço de ativos mundo afora.

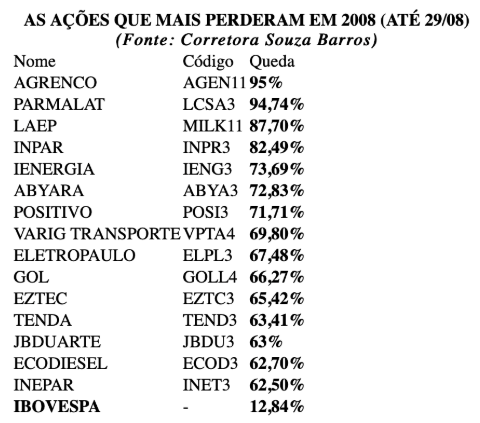

Lembro que, em 2009, principalmente em função da pressão vendedora de investidores estrangeiros, algumas small caps brasileiras, como a construtora EZTEC (EZTC3), chegaram a valer menos em bolsa do que o seu caixa líquido. Quase como oferecer notas de R$100 por R$90, você compraria?

De lá pra cá, as ações da EZTC3 já decolaram incríveis mais de 5.000%!

No sentido oposto, de tempos em tempos, muitos investidores entram em frenesi e saem comprando tudo que está subindo, talvez motivados pelo MPB (medo de perder o bonde). Pouco importa se o preço reflete um futuro otimista minimamente factível.

É o que Alan Greenspan, ex-presidente do Federal Reserve (Fed, banco central dos Estados Unidos), chamou de “exuberância irracional”, para descrever o preço de ativos durante a bolha “ponto.com” no final da década de 1990.

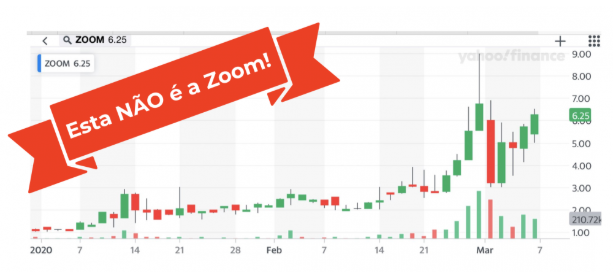

Recentemente, em meio à pandemia, vimos um caso curioso. As ações da ZOOM disparam mais de 700% com a aposta de investidores na empresa de videoconferência.

Só que o ticker (código de negociação) da ZOOM Video Communications é ZM e não ZOOM. Este segundo é o código de uma empresa praticamente falida de produtos de comunicação eletrônica para telefonia móvel. Estavam apostando na empresa errada! A Securities and Exchange Commission (SEC, agência federal americana do mercado de títulos e câmbio) teve até que interromper os negócios.

Há uma frase atribuída ao economista John Maynard Keynes (talvez erroneamente, pois há quem atribua a frase ao financista A. Gary Shilling), que resume bem essa história:

“Os mercados podem permanecer irracionais por mais tempo do que você ou eu podemos ficar solventes”.

Por um lado, o preço pode nos pregar peças ao se manter por longos períodos refletindo expectativas que têm mais afinidade com a ficção do que com a realidade. Por outro, são justamente estas distorções que também criam as mais fantásticas oportunidades em bolsa.

Como navegá-las?

Se os preços descolam dos fundamentos com tanta frequência, vale então, olharmos apenas para o fluxo de dinheiro?

O fluxo é o principal objeto de estudo de outra escola de investimentos, a de análise técnica. Mas se você acompanha o Rafi pode ter achado curioso que o nosso analista técnico costuma dizer que a taxa de acerto da análise técnica é bem próxima de 50%.

É isso mesmo! Assim como a análise fundamentalista, a análise técnica também tem as suas limitações.

É justamente dessa constatação que nasceu a poderosa ideia do método Fusion Analysis, que muito mais do que unir o que tem de melhor das duas escolas, é uma metodologia proprietária, que visa remediar as imperfeições de cada uma delas.

O Método Fusion Analysis não tem a pretenção de ser uma fórmula mágica infalível. Muito pelo contrário, como qualquer estratégia em bolsa, está sujeito a erros.

O que podemos dizer com segurança é que, pelo menos até agora, o resultado tem se revelado muito interessante. Em junho, por exemplo, uma das nossas principais estratégias baseadas no Método Fusion está performando 16,75% contra 7,36% do Ibovespa. Fora inúmeros Swing Trades e Long & Shorts vencedores de curto prazo que têm deixado muita gente feliz.

Esta Sunday Porandubas não é sobre as recomendações do Rafi e do Dato no Fusion Analysis. Vamos voltar ao assunto, é uma breve exploração do método por trás delas e como você também pode se empoderar das mesmas técnicas de análise.

É importante destacar que os estudos de fluxo que o Rafi faz têm bem pouco a ver com aqueles velhos padrões conhecidos de análise técnica, que frequentemente são até fonte para piadas e memes. Topo duplo, ombro cabeça e ombro, bebê abandonado, Batman invertido e até o temido (e hilário) camelo vomitador do Brian Kelly (CEO da BKCM LLC, uma empresa de investimento em moedas digitais).

O Rafi, que é um estudioso por natureza, está sempre em busca das mais avançadas técnicas que apontem a direção do grande fluxo, o big money. Por exemplo, o intermarket analysis, um método que estuda as relações entre diferentes classes de ativos em mercados distintos (exemplo, juros X Bolsa).

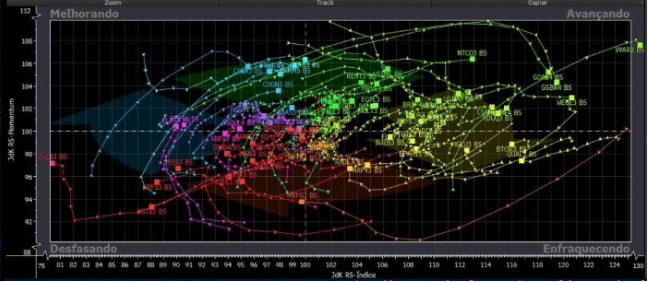

Uma das ferramentas mais interessantes são os gráficos de rotação relativa, ou RRGs (sigla em inglês para Relative Rotation Graphs). Uma potente ferramenta de visualização e análise de força relativa de vários ativos financeiros em relação a um benchmark, como, por exemplo, o Ibovespa ou outro ativo. É uma ferramenta muito usada para as incríveis recomendações de Long & Short, que é uma operação de performance relativa por definição.

Deixar de olhar para o fluxo e focar apenas no fundamento é como dirigir em uma estrada pensando exclusivamente no destino, totalmente cego para o trânsito ao seu redor, ignorando as placas, os sinais de trânsito e o óleo na pista… No melhor cenário possível, você vai perder a chance de acelerar, mas é inevitável que mais cedo ou mais tarde você acabe se arrebentando.

Prestar atenção no trânsito não quer dizer que devemos esquecer o destino. O DNA da Eleven Financial, assim como do Método Fusion, permanece mais do que nunca fundamentalista. A análise técnica é como o sinal de trânsito em Roma, “solo un (importante!) consiglio.” Ou seja, por mais robusta que seja a sua tese fundamentalista, vale prestar atenção no fluxo para, no mínimo, melhor definir o timing das suas entradas e saídas.

Ou como diz o Dato, assim como “sem o fluxo o fundamento morre de inanição,” há dias nos quais “o fluxo atropela o fundamento.”

Os últimos tempos são prova cabal disso! Não foram apenas alguns dias de atropelamento do fundamento, mas sim meses and counting…

Em um período de 30 dias, entre o final de janeiro e 23 de março, a Bolsa praticamente caiu pela metade, para logo depois decolar mais de 50% nos três meses subsequentes.

Acho que um investidor precisa ter uma espécie de confiança cega na teoria para realmente acreditar que o mercado refletiu fidedignamente as expectativas em relação aos fundamentos das empresas nesse período.

Primeiro o pânico dominou. Depois o mercado engatou um rali altista absolutamente surreal, alimentado pela farra de liquidez. Não tem jeito, se você não prestar atenção no fluxo, corre sério risco de ser atropelado ou de perder o bonde do mercado.

Não é a toa que o Rafi, nosso sócio-analista, se desapegou um pouco dos fundamentos e vem afirmando categoricamente: é a hora do trade na veia!

Fonte: Eleven

Voltar